15/06/2022

Marché mondial du vin et restructuration de la filière du champagne

La revue Économie rurale d’avril-juin 2022 présente un article sur l’adaptation des viticulteurs champenois aux évolutions du marché mondial du vin. Cette étude a été réalisée dans un contexte de renforcement de l’environnement concurrentiel des vins de champagne, sous l’effet de changements de la consommation, de la production de vins dits « du Nouveau Monde » et de la restructuration du vignoble des pays européens. Entre 2002 et 2018, les ventes de vins effervescents ont beaucoup progressé (+ 58 % en volume), mais la hausse n’a que peu bénéficié au champagne (+ 5 %).

Les auteurs, sur la base d’une enquête et d’entretiens, ont établi une typologie des vignerons champenois, selon différents critères : profil de l’exploitant, part des différentes activités dans le chiffre d’affaires, prix des vins, part des exportations dans les ventes, etc. Les chercheurs ont en particulier analysé leur degré d’intégration verticale dans la filière, c’est-à-dire leur implication aux différentes étapes, de la production à la distribution. Trois grands types de producteurs ont été identifiés. Les « traditionnels » (32 %) ont le degré d’intégration verticale le plus faible : ils sont pour la plupart récoltants et la vinification est principalement faite par une coopérative. Les « commerçants » (57 %) ont un degré d’intégration intermédiaire : ils vinifient une grande partie de leurs vins. Les « pionniers » (11 %) vinifient la quasi-totalité de la production et ont des capacités commerciales, notamment à l’export, supérieures à celles des autres groupes.

Les auteurs estiment qu’un lien positif existe entre le degré d’intégration verticale et le niveau de valorisation du champagne. Selon eux, dans un contexte de compétitivité et de rentabilité en baisse, seuls les exploitants « en mesure de valoriser leur production parviendront à se maintenir sur le marché ». Un positionnement haut de gamme des produits permettrait d’affronter les concurrents arrivés plus récemment sur le marché, dont certains bénéficient de coûts de production inférieurs à ceux du champagne. Ils peuvent alors dédier plus de fonds aux stratégies de marques et aux exportations. Les « pionniers » semblent donc les mieux adaptés à ce nouveau contexte. Parallèlement, la hausse du nombre de viticulteurs (donc n’assurant pas la transformation) devrait se poursuivre, avec un risque de baisse du prix du raisin (non quantifiable) et du poids des vignerons dans les ventes de champagne.

Amandine Hourt, Centre d’études et de prospective

Source : Économie rurale

09:59 Publié dans Agriculteurs, Alimentation et consommation, Filières agricoles, Production et marchés | Lien permanent | Tags : vin, champagne, viticulteurs, filière |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

Les filières animales françaises face à la pandémie de Covid-19

Deux ans après la crise sanitaire, le numéro de mai 2022 de Productions Animales dresse un état des lieux de trois filières françaises : lait de vache, viandes et secteur équin. Dans chaque cas, les auteurs analysent la situation avant la crise, rappellent les grandes tendances à l’œuvre et détaillent les effets de la pandémie.

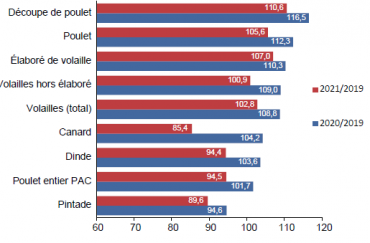

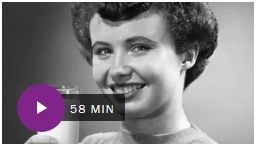

Les filières lait et viandes ont été essentiellement confrontées à une crise de la demande, mettant à l'épreuve leur réactivité et leur résilience. La production de lait de vache a été peu affectée en volume, malgré une limitation volontaire en avril 2020 face aux difficultés logistiques. En revanche, le premier confinement a entraîné une modification soudaine des consommations des Français. La fermeture des marchés de plein vent et de nombreux rayons à la coupe, dans les grandes surfaces, a impacté certains produits sous appellation d'origine ainsi que les producteurs en vente directe, poussant au développement de circuits alternatifs (drives fermiers). Le lait, la crème, le beurre et les fromages utilisés comme ingrédients ont vu leur demande croître, avec la hausse des repas pris à domicile. La filière bovins viande a vu se constituer un surstock de jeunes bovins initialement destinés à l'Italie et à la Grèce. En même temps, la demande en vaches a été stimulée par la consommation à domicile, plus axée sur l'origine France que la restauration qui s'approvisionne davantage à l'étranger. Le bœuf haché, déjà en croissance, a été plébiscité pour sa praticité et son prix. Pour la filière porcine, les auteurs détaillent les effets entremêlés de la pandémie de Covid et de la peste porcine africaine. En volailles, les impacts de la Covid sont nettement différenciés selon les espèces : si les volumes de poulets ont progressé, les viandes plus consommées en restauration (canards, pintades) ont été fortement pénalisées (figure ci-dessous).

Évolution de la consommation à domicile de volailles (achats des ménages en volumes), entre 2019 et 2020, et entre 2020 et 2021 (base 100 = 2019)

Source : Productions Animales

Enfin, les auteurs présentent le cas du secteur équin. Avec l'annulation de plus de 2 500 courses hippiques et d'autres courses à huis clos, les paris ont été moins importants, et les retours économiques dans la filière ont diminué de 100 millions d'euros sur l'année 2020. Après les périodes de fermeture, les centres équestres semblent avoir bien rebondi, ce sport étant le seul à avoir gagné des licenciés depuis 2019.

Jean-Noël Depeyrot, Centre d'études et de prospective

Source : Productions Animales

09:55 Publié dans Alimentation et consommation, Alimentation et consommation, Filières agricoles, Filières agricoles, Production et marchés, Production et marchés | Lien permanent | Tags : lait, viande, cheval, consommation, pandémie, filière, lait, viande, cheval, consommation, pandémie, filière |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

Les filières animales françaises face à la pandémie de Covid-19

Deux ans après la crise sanitaire, le numéro de mai 2022 de Productions Animales dresse un état des lieux de trois filières françaises : lait de vache, viandes et secteur équin. Dans chaque cas, les auteurs analysent la situation avant la crise, rappellent les grandes tendances à l’œuvre et détaillent les effets de la pandémie.

Les filières lait et viandes ont été essentiellement confrontées à une crise de la demande, mettant à l'épreuve leur réactivité et leur résilience. La production de lait de vache a été peu affectée en volume, malgré une limitation volontaire en avril 2020 face aux difficultés logistiques. En revanche, le premier confinement a entraîné une modification soudaine des consommations des Français. La fermeture des marchés de plein vent et de nombreux rayons à la coupe, dans les grandes surfaces, a impacté certains produits sous appellation d'origine ainsi que les producteurs en vente directe, poussant au développement de circuits alternatifs (drives fermiers). Le lait, la crème, le beurre et les fromages utilisés comme ingrédients ont vu leur demande croître, avec la hausse des repas pris à domicile. La filière bovins viande a vu se constituer un surstock de jeunes bovins initialement destinés à l'Italie et à la Grèce. En même temps, la demande en vaches a été stimulée par la consommation à domicile, plus axée sur l'origine France que la restauration qui s'approvisionne davantage à l'étranger. Le bœuf haché, déjà en croissance, a été plébiscité pour sa praticité et son prix. Pour la filière porcine, les auteurs détaillent les effets entremêlés de la pandémie de Covid et de la peste porcine africaine. En volailles, les impacts de la Covid sont nettement différenciés selon les espèces : si les volumes de poulets ont progressé, les viandes plus consommées en restauration (canards, pintades) ont été fortement pénalisées (figure ci-dessous).

Évolution de la consommation à domicile de volailles (achats des ménages en volumes), entre 2019 et 2020, et entre 2020 et 2021 (base 100 = 2019)

Source : Productions Animales

Enfin, les auteurs présentent le cas du secteur équin. Avec l'annulation de plus de 2 500 courses hippiques et d'autres courses à huis clos, les paris ont été moins importants, et les retours économiques dans la filière ont diminué de 100 millions d'euros sur l'année 2020. Après les périodes de fermeture, les centres équestres semblent avoir bien rebondi, ce sport étant le seul à avoir gagné des licenciés depuis 2019.

Jean-Noël Depeyrot, Centre d'études et de prospective

Source : Productions Animales

09:55 Publié dans Alimentation et consommation, Alimentation et consommation, Filières agricoles, Filières agricoles, Production et marchés, Production et marchés | Lien permanent | Tags : lait, viande, cheval, consommation, pandémie, filière, lait, viande, cheval, consommation, pandémie, filière |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

13/06/2022

Concentration de l’industrie laitière chinoise

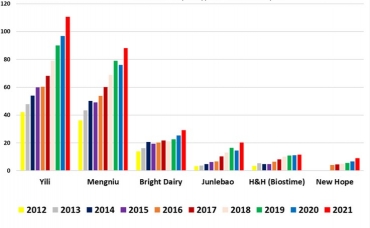

Dans sa newsletter sur la Chine parue le 1er juin 2022, Abcis met en avant la concentration du secteur de la transformation laitière chinoise. En 2021, les deux principales entreprises du pays – Yili et Mengniu – détiennent 48 % des parts de marché du lait et des boissons lactées, et 54 % de celles des produits fermentés. À l’échelle mondiale, elles se placent désormais aux 5e et 9e rangs des entreprises de transformation laitière, selon un classement publié par Rabobank.

Évolution des chiffres d’affaires des six premiers industriels laitiers chinois (milliards de renminbi)

Source : Abcis-Chine

Source : Abcis

09:31 Publié dans Filières agricoles, Mondialisation et international, Production et marchés | Lien permanent | Tags : chine, lait, marchés |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

13/05/2022

Une étude sur l'élevage et la sélection d'abeilles résistantes au varroa

La Commission européenne a publié en mars 2022 les résultats d'une étude intitulée Restructuration de la filière apicole et programme d'élevage et de sélection pour la résistance au varroa. Elle a été menée entre 2018 et 2021 par un consortium de plus d'une centaine de chercheurs, d'apiculteurs, de sélectionneurs répartis dans onze États membres.

Arrivé sur le sol européen à la fin des années 1970, Varroa destructor est un acarien qui constitue une menace importante pour les cheptels apiaires. Le travail visait à analyser les possibilités d’augmenter la résistance des abeilles mellifères au varroa grâce à la sélection génétique, et à identifier les leviers d'amélioration de l'accès des apiculteurs à des colonies résistantes. Pour ce faire, les auteurs ont réalisé 5 études de cas dans des pays représentatifs du marché de l'élevage des abeilles (France, Allemagne, Grèce, Italie et Pologne). Ils ont également étudié 23 lignées d'abeilles appartenant à quatre sous-espèces issues de programmes de sélection, ou offrant naturellement un fort potentiel de résistance au varroa. Les reines produites à partir de ces lignées ont été distribuées à deux groupes d'apiculteurs, des testeurs et des producteurs de miels.

Les résultats ont confirmé l'importance de l'environnement (conditions climatiques, etc.) et des pratiques apicoles sur l'expression des caractères de résistance au varroa. C'est le cas par exemple du Varroa Sensitive Hygiene (VSH), un trait qui désigne la capacité de certaines abeilles à détecter et nettoyer spécifiquement les cellules de couvain infestées par l'acarien. Les auteurs ont montré que, pour une même lignée, le niveau d'expression de ce caractère varie grandement en fonction du contexte environnemental, sans que les mécanismes ne soient détaillés.

Interactions entre les caractères de résistance au varroa et les caractéristiques de la colonie et de l'environnement ; impacts sur le développement des populations d'acariens

Source : Commission européenne

Dans un second temps, les auteurs ont estimé les coûts liés à l'évaluation et la production de reines et de colonies présentant des caractères de résistance au varroa. Ces coûts peuvent être élevés : 224 €/reine en moyenne, avec de fortes variations entre les pays (100 € en Pologne, contre 312 € en France). Cependant, un cheptel sélectionné pour sa résistance peut représenter un intérêt économique conséquent pour l'apiculteur, si bien que la balance bénéfices-coûts peut s'équilibrer, voire être excédentaire.

Johann Grémont, Centre d'études et de prospective

Source : Commission européenne

12:14 Publié dans Filières agricoles, Production et marchés, Santé et risques sanitaires | Lien permanent | Tags : apiculture, varroa, sélection |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

16/02/2022

Évolution des productions végétales brésiliennes sur trois décennies

En janvier 2022, l'Instituto de Manejo e Certificação Florestal e Agrícola (Imaflora) a publié une analyse approfondie de la production agricole du Brésil sur la période 1988-2017. Ces trois décennies correspondent à la fin de la phase dite de modernisation de l'agriculture (années 1960-1990), à l'ouverture des marchés (1990-2000) et, depuis, au positionnement du pays comme fournisseur important de matières premières au niveau international. Mobilisant diverses bases de données, les auteurs se sont intéressés aux dynamiques spatiales et temporelles, ainsi qu'à la productivité et à la diversité des principales productions végétales. Ils montrent ainsi la concentration de la production brésilienne sur un nombre réduit de cultures.

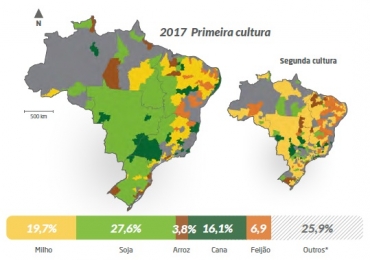

Au cours de la période étudiée, la diversité végétale cultivée a été réduite de 9 %, sachant qu'une soixantaine d'espèces étaient utilisées dans les années 1980. De plus, la superficie agricole totale du pays est passée de 57 millions d'hectares en 1988 à 78 millions en 2017. Sur la période, au moins 70 % de cette surface sont dédiés à cinq cultures. Dans les années 2000, le soja a acquis une place de choix, occupant, en 2017, 43,2 % de la superficie, suivi du maïs (22,5 %), de la canne à sucre (13 %), des haricots (3,9 %) et du riz (2,6 %). La majeure partie de la surface agricole est consacrée au soja et au maïs (figure ci-dessous), ce dernier ayant perdu la première position à partir de 1995. La canne à sucre, quant à elle, est désormais à la troisième place, dépassant les cultures vivrières (riz et haricots).

Répartition spatiale des cinq principales cultures au Brésil en 2017 : première (carte de gauche) et deuxième (carte de droite) productions, en surface (%), par région agricole et au niveau national (barre inférieure)

Source : Imaflora

Lecture : en jaune, maïs ; en vert clair, soja ; en marron, riz ; en vert foncé, canne à sucre ; en orange, haricot.

Sur les trois décennies analysées, la production totale annuelle est passée de 382 à 1 089 millions de tonnes, accompagnée de gains de productivité pour diverses cultures. Les situations sont toutefois différenciées. Par exemple, la production de soja a augmenté de 536 %, avec une croissance de 221 % de la superficie cultivée ; ces taux sont, respectivement, de 295 % et de 32 % pour le maïs. De plus, la surface consacrée à certaines cultures a été réduite, mais avec une croissance des volumes récoltés : c'est par exemple le cas du café, dont la surface a diminué de 40 % et la production augmenté de 96 %. Par ailleurs, la tendance est à la baisse pour le manioc, le cacao et le blé, avec par exemple -47 % de surfaces et -24 % de production pour ce dernier.

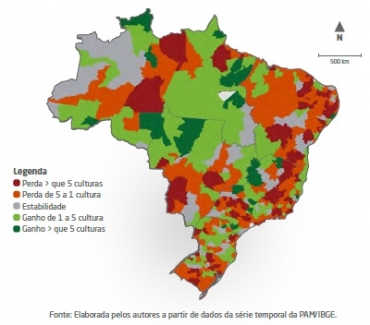

Enfin, l'analyse permet également d'approfondir les dynamiques par région agricole (exemple figure ci-dessous) et par type d'exploitations.

Évolution du nombre de cultures par région agricole, de 1988 à 2017

Source : Imaflora

Lecture : en rouge, perte de plus de cinq cultures ; en orange, perte de 1 à 5 cultures ; en gris, stabilité du nombre de cultures ; en vert clair, gain de 1 à 5 cultures ; en vert foncé, gain supérieur à 5 cultures.

Franck Foures, Conseiller régional agricole par interim et référent sanitaire et phytosanitaire, Service économique régional, ambassade de France au Brésil

Source : Imaflora

12:16 Publié dans Filières agricoles, Mondialisation et international, Production et marchés, Territoires | Lien permanent | Tags : brésil, soja, maïs, production végétale |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

15/02/2022

Situation économique et financière des entreprises françaises de la filière viande

Dans son numéro 23 paru en janvier 2022, l’Observatoire financier des entreprises agroalimentaires du Crédit agricole présente la situation des opérateurs français de la filière viande en 2020. L'analyse porte sur les structures ayant un chiffre d'affaires de plus de 2 millions d'euros, soit un total de 23,8 milliards pour l'ensemble de l'échantillon. Elles exercent une ou plusieurs activités dans les domaines de l’abattage, du désossage, de la découpe et de la transformation des bovins, des ovins, des porcins et/ou des volailles. Certaines ont également des activités de préparation de conserves et de plats cuisinés, de grossiste ou de négoce.

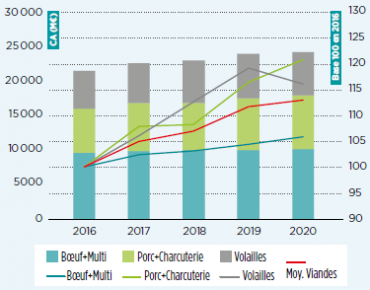

En préambule, l'analyse rappelle qu'avec la crise sanitaire, la forte hausse de la consommation de viandes à domicile n’ayant pas compensé le repli du hors-domicile, les volumes consommés ont diminué de 1,5 %. Toutefois, la situation est contrastée selon les espèces (figure ci-dessous). Ainsi, le porc frais et la charcuterie ont peu souffert de la fermeture des restaurants – à l’inverse de la volaille – et ont bénéficié d’une consommation à domicile importante. La viande bovine française en a elle aussi profité alors que les importations souffraient de la fermeture de la restauration hors domicile. Les produits du porc ont également bénéficié d’importations chinoises conséquentes et le chiffre d’affaires des entreprises spécialisées dans sa transformation a progressé de 3,7 %. À l'inverse, celui du secteur de la volaille a diminué de 2,6 %. Enfin, le chiffre d’affaires de l'ensemble de l’échantillon étudié a progressé de 1 %.

Évolution du chiffre d’affaires des entreprises et groupes français de la filière viande, par espèce, de 2016 à 2020

Source : Crédit agricole S.A.

La rentabilité d’exploitation des entreprises (EBITDA) est passée quant à elle de 3,8 % du chiffre d’affaires en 2019 à 4,8 % en 2020, sous l’effet de la forte progression des résultats des entités spécialisées dans le porc. Celles-ci ont bénéficié d’une baisse des prix à l’achat alors qu’une partie de leurs prix de vente, négociés en début d’année, avaient été fixés dans le contexte de 2019.

Évolution de la rentabilité d’exploitation par espèce, de 2016 à 2020, pour les entreprises et groupes français de la filière viande

Source : Crédit agricole S.A.

Lecture : l'EBITDA correspond au résultat du processus d’exploitation duquel ne sont pas déduits les dotations aux amortissements et provisions pour dépréciation d’actif.

Par ailleurs, les investissements globaux sont en hausse, dans un contexte de restructuration importante du secteur de l’abattage. La publication se termine par la présentation de différents ratios, par taille d’entreprises et par activité. Ils permettent de comparer le secteur à l’ensemble des industries agroalimentaires. Des éléments de conjoncture pour 2021 sont également exposés.

Amandine Hourt, Centre d’études et de prospective

Source : Crédit agricole S.A.

12:55 Publié dans Alimentation et consommation, Filières agricoles, IAA, Production et marchés | Lien permanent | Tags : commerce international, viande, transformation, entreprises |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

Certification de l’indication géographique et revenu de ménages ruraux au Vietnam

Un article paru en 2021 dans les Cahiers Agricultures s’intéresse à l’effet de la certification de l’indication géographique, mise en place par des organisations de producteurs (OP), sur le revenu des petits riziculteurs au Vietnam.

L’indication de l’origine des produits agricoles est souvent considérée, par la littérature scientifique, comme un levier significatif pour améliorer l’accès au marché des exploitants des « pays en voie de développement » et, par conséquent, leurs conditions d’existence. Pour autant, cette démarche n’a pas fait l'objet d'une véritable évaluation d'impact. Les auteurs de cette étude ont donc ciblé une culture vivrière bénéficiant d’une bonne image auprès des consommateurs vietnamiens, le riz gluant Hoa Vàng, dont l'appellation est parfois utilisée abusivement par certains commerçants, qui proposent un riz moins onéreux et de moins bonne qualité. Ce produit bénéficie d'une certification créée par l'association de production et de commercialisation de la province de Hải Dương, fondée en 2006, regroupant 367 membres en 2015. Leur plan d’action visait entre autres un recours limité aux produits phytosanitaires et une stratégie de vente valorisant l’origine et la qualité de la production. Les auteurs ont conduit des entretiens auprès d’un échantillon de 314 riziculteurs membres et non membres de cette OP, ainsi qu'avec des collecteurs, grossistes et détaillants à Hải Dương, Hà Nội et Hồ Chí Minh ville

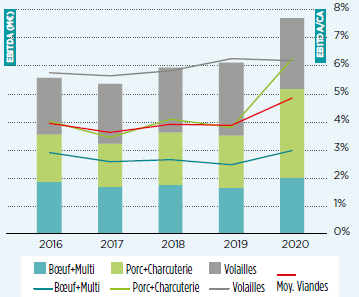

Caractéristiques des ménages et des exploitations agricoles en 2013 et 2015

Source : Cahiers Agricultures

En utilisant la méthode du score de propension, les auteurs mettent en évidence le faible effet de la certification de l’IG et, par voie de conséquence, de l’appartenance à une OP, sur l’amélioration du revenu des ménages. Les prix de vente et les revenus ne sont pas nécessairement plus élevés pour la commercialisation du riz gluant. Cela s'explique notamment par une disponibilité plus faible en terres et en intrants des membres de l'OP. Toutefois, en dépit de ces moindres ressources, l'étude met en valeur des capacités similaires d'accès au marché, ce qui tend à prouver l'effet positif de l'appartenance à une OP pour la petite paysannerie. Pour en mesurer l’effet sur le revenu, néanmoins, ces résultats devraient être replacés dans une perspective diachronique. Les auteurs appellent également à un renforcement du dialogue entre les OP et leurs clients, ainsi qu’au développement des contrôles de l’étiquetage par les pouvoirs publics. Enfin, selon eux, l'étude du fonctionnement actuel de ces OP permettrait de dégager des pistes d'amélioration pour leur permettre d'atteindre plus efficacement leurs objectifs.

Johann Grémont, Centre d’études et de prospective

Source : Cahiers Agricultures

12:12 Publié dans Agriculteurs, Filières agricoles, Mondialisation et international, Organisations agricoles, Production et marchés | Lien permanent | Tags : vietnam, riz, signes officiels de qualité |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

07/02/2022

« Le lait, éternel, universel » : un épisode de l'émission radiophonique Concordance des temps

Le 8 janvier 2022, J.-N. Jeanneney a consacré un épisode de l'émission Concordance des temps au lait, en compagnie de l'historien D. Nourrisson (université de Lyon). Consommé et présent dès l'Antiquité dans les mythologies (Grecs et Romains, Peuls, Égyptiens notamment), le lait est ensuite sacralisé au Moyen Âge, donnant lieu à de nombreuses œuvres d'art. L'allaitement fait depuis l'objet de débats récurrents (Renaissance, XIXe siècle, période contemporaine) : allaitement maternel, confié à une nourrice ou encore à base de lait animal. À partir du XVIe siècle, la consommation de lait de vache et de ses produits dérivés augmente progressivement, allant de pair avec l'accroissement des rendements de production. Un temps limitée aux zones de montagne et aux campagnes, l'offre en périphérie des villes se développe, des modes de transformation (ex. pasteurisation, fromages) et de transport contribuant à son extension. De grandes entreprises émergent (Nestlé, Danone, Lactalis) et, dans les années 1950, l'État soutient la consommation de lait avec des distributions scolaires.

Source : France Culture

11:48 Publié dans Alimentation et consommation, Filières agricoles, Société, Territoires | Lien permanent | Tags : consommation, lait, alimentation, histoire |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

18/01/2022

Impacts économiques de la peste porcine africaine

La 7e journée d'échanges organisée par l'Institut du porc (Ifip), en décembre 2021, portait sur « la maîtrise sanitaire, facteur clé d'une filière porcine française compétitive ». Les communications ont traité en particulier des risques de restriction des marchés à l’exportation, associés à une crise sanitaire et à la nécessité de préserver la santé animale (biosécurité, bonnes pratiques, réseau d'épidémiosurveillance).

Les premiers résultats d'un exercice de simulation des conséquences d'un foyer de peste porcine africaine (PPA), dans un territoire où l'élevage est très développé (Finistère), ont été présentés. Ces travaux associant chercheurs, fonctionnaires et professionnels traitent 6 thématiques : nettoyage et désinfection du foyer, mouvements des porcs dans la zone réglementée, implications pour les entreprises locales concernées, surveillance vétérinaire et biosécurité, communication et information, conséquences économiques.

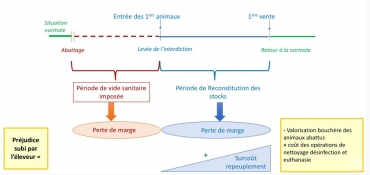

Retenons par exemple cette dernière thématique, envisagée sous trois volets. Le premier estime le préjudice pour l'élevage touché (naisseur-engraisseur de 466 truies) : perte de marge lors du vide sanitaire et de la période de reconstitution des stocks (550 à 630 k€) ; surcoût lié au repeuplement estimé à 415 k€ ; opération de nettoyage-désinfection (58 à 294 k€ selon l'intensité de l'opération) ; moindre valorisation bouchère des animaux abattus ; coût des abattages. Le total estimé est proche de 1 million d'euros (figure ci-dessous).

Identification des postes contribuant au préjudice subi par l'élevage touché

Source : Ifip

Dans le deuxième volet, les pertes pour les élevages soumis à restriction de mouvement d'animaux ont été estimées. Elles sont dues en particulier à la dégradation de la marge liée à l'alourdissement des animaux et à l'euthanasie d'une bande de porcs (ensemble d'animaux du même âge gérés en lot, pour l'engraissement et l'abattage par exemple). Le cas considéré est une zone de forte densité, ayant des élevages (146) de types variés (naisseur-engraisseur, post-sevreur-engraisseur, engraisseur, etc.). À cette échelle, le préjudice total sur l'ensemble des élevages concernés est estimé à 2,77 millions d'euros.

Enfin, le troisième volet envisage les conséquences, en France, de l’apparition d’un cas de PPA pour l'ensemble de la filière, en matière d'exportations. Cela entraîne une chute des exportations vers les pays les plus importants comme la Chine et donc une ré-orientation vers des pays où le porc est vendu moins cher. En découle aussi une baisse du prix du porc et des pièces de découpe sur le marché intérieur. Pour une telle estimation, l'Allemagne peut servir de modèle car les réactions des marchés y sont comparables. Toutefois, en tenant compte des particularités de la filière, les pertes estimées sont moins élevées pour la France (figure ci-dessous).

Estimation des préjudices à l'export subis par les filières porcines allemande (à gauche) et française (à droite) suite à un foyer de PPA

Source : Ifip

Franck Bourdy, Centre d'études et de prospective

Source : Ifip

08:58 Publié dans Exploitations agricoles, Filières agricoles, IAA, Mondialisation et international, Production et marchés, Santé et risques sanitaires | Lien permanent | Tags : peste porcine africaine, simulation, pertes, exploitations, impacts économiques |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

17/01/2022

Autonomie alimentaire de la France : situations contrastées et recommandations pour la Présidence française du Conseil de l'Union européenne

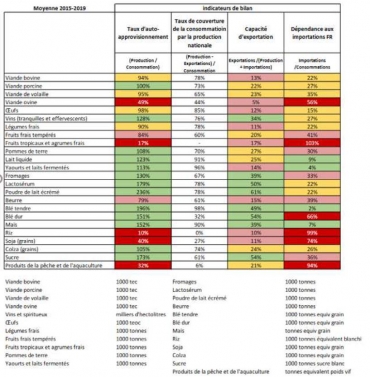

La commission des affaires économiques de l'Assemblée nationale a publié, début décembre 2021, un rapport d'information sur l'autonomie alimentaire de la France. Au-delà des constats déjà connus (comme le fait que le pays importe 20 % de sa consommation), les rapporteurs explorent plusieurs points intéressants.

Dans un premier temps, ils détaillent une situation contrastée entre filières. Alors que certaines sont excédentaires (vins et spiritueux, céréales, produits laitiers, semences, sucre), d'autres sont déficitaires : fruits et légumes, protéines végétales, viande et produits d’élevage, pêche et aquaculture (figure ci-dessous), produits de l'agriculture biologique. Les raisons sous-jacentes aux déficits sont variées. Par exemple, des demandes de produits spécifiques ne correspondent pas à la production française (mangues et avocats, poissons comme le cabillaud ou le saumon). Les modalités d'approvisionnement des industries agroalimentaires ou de la restauration hors-domicile (RHD) ont aussi un impact important : 45 % des produits laitiers achetés par les premières sont à base de lait français (contre 91 % de ceux achetés par les ménages), et moins de la moitié de la viande bovine vendue par la RHD est d'origine française (contre 93 % de celle vendue en grande distribution). Le déficit de productivité industrielle (poulet) est également pointé. Par ailleurs, les filières excédentaires ne sont pas exemptes de difficultés, et importent des volumes parfois importants de certains produits (ex. vins espagnols). Des dépendances aux facteurs de production existent aussi (engrais, énergie, main-d’œuvre), pouvant fragiliser l'ensemble des filières.

Bilan d'approvisionnement par catégorie de produit

Source : Assemblée nationale

Parmi les recommandations proposées, certaines portent sur le soutien des filières « les plus fragilisées et les plus stratégiques », à l'image du plan « protéines végétales ». Les auteurs préconisent aussi de profiter de la Présidence française du Conseil de l'Union européenne (PFUE) pour avancer sur les priorités suivantes : harmonisation par le haut du cadre normatif européen, renforcement des politiques de contrôle des produits importés, amélioration de l'équité du jeu concurrentiel (clauses miroirs, réforme de l'Organisation mondiale du commerce, taxe carbone), réforme des règles en matière de limites maximales de résidus de pesticides. Ils invitent également à réviser le règlement sur l'information des consommateurs (INCO) afin de rendre obligatoires les éléments relatifs à l’origine géographique des produits, ou encore à modifier le droit européen de la commande publique pour favoriser l'achat de produits locaux.

Marie-Hélène Schwoob, Centre d'études et de prospective

Source : Assemblée nationale

08:56 Publié dans 4. Politiques publiques, Alimentation et consommation, Filières agricoles, IAA | Lien permanent | Tags : pfue, autonomie alimentaire, assemblée nationale, filières, approvisionnement |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

13/01/2022

Numéro d'Ethnologie française sur les mondialités du vin

Ethnologie française consacre un riche dossier aux rapports entre diffusion mondiale et appropriations locales du vin. Parmi les dix articles, signalons celui que C. Crenn consacre aux propriétaires chinois dans le pays de Sainte-Foy-La-Grande, sur les coteaux de la vallée de la Dordogne. Qui sont-ils et pourquoi ont-ils acheté ces exploitations « en périphérie des grands Bordeaux » ? Pour l’investisseur, appartenant à la fois au « monde transnational de la finance » et à l’élite communiste (souvent via des entreprises d’État), l’acquisition d’un domaine dans l’appellation, synonyme de luxe, renforce sa position en Chine. Dans un contexte de massification rapide de la consommation, mais aussi de dégradations environnementales dans leur pays, les Chinois voient dans le vin, les traditions et le terroir, un repère d’authenticité et un marqueur d’« ouverture vers la modernité ».

L’interprofession, le CIVB, a facilité leur installation, avec l’intention de développer les marchés asiatiques, dont l’approvisionnement est ainsi mieux contrôlé de part et d’autre. Certains gèrent leurs affaires à distance, notamment depuis Hong-Kong. D’autres, au contraire, souvent des femmes, émigrent en France et s’impliquent dans la mise en valeur de leur domaine, et même dans la vie locale. Disposant de peu de compétences techniques, elles s’engagent, en collaboration avec leurs chefs d’exploitation, dans des changements forts : passage au bio, travail de l’image de marque, développement de l’œnotourisme. Mais l’article souligne également les inquiétudes et « le mystère » qui persistent autour de ces « présences / absences » chinoises.

Par ailleurs, deux articles s’intéressent aux savoirs liés à la conduite des cultures et à la vinification : l’un, en Suisse, à propos de la modulation des prescriptions émanant des experts alternatifs en biodynamie ; l’autre en Australie, mais aussi plus généralement à travers le monde, à propos des producteurs amateurs de « vin maison », qui s’organisent en « communautés de pratiques » sur internet. Deux autres donnent à réfléchir sur le développement de domaines dans des pays sans grande tradition de production, la Chine (notamment château Changyu-Castel, dans la province du Shandong) et la Grande-Bretagne (à propos des wineries du Sussex). Enfin, les autres textes, non moins intéressants, portent sur les vins naturels et le locavorisme en Italie, la production et la consommation à Ramallah (Territoires palestiniens), les « messages politiques » associés aux vins moldaves, et les sommeliers français de l’après-guerre aux années 1980.

Florent Bidaud, Centre d'études et de prospective

Source : Ethnologie française

08:46 Publié dans Exploitations agricoles, Filières agricoles, Mondialisation et international, Production et marchés | Lien permanent | Tags : viticulture, chine, oenotourisme, exploitations |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

16/12/2021

Stephen K. Wegren, Frode Nilssen (coord.), Russia's Role in the Contemporary International Agri-Food Trade System, Palgrave Macmillan, novembre 2021, 343 pages

Depuis le début des années 2000, la place de la Russie dans les échanges alimentaires internationaux connaît d'importantes évolutions. Si le pays demeure un des principaux importateurs mondiaux de produits agricoles et alimentaires, avec près de 30 milliards de dollars en 2020, le développement de certaines productions lui a permis, en parallèle, de redevenir un exportateur majeur. Cet ouvrage, qui rassemble les contributions d'une dizaine de chercheurs, analyse ce phénomène afin d'en identifier les causes et perspectives d'évolution.

Le document comporte deux parties. La première étudie les évolutions du commerce agricole et alimentaire russe, à travers une mise en perspective historique (chapitre 1) et l'analyse de la montée en puissance du pays comme exportateur de céréales (chapitre 2, voir à ce sujet un précédent billet) et de produits de la mer (chapitre 5). Cette partie met également en évidence le rôle des politiques de sécurité alimentaire des années 2010 et 2020 (protectionnisme, substitutions aux importations), décidées en réponse aux sanctions européennes, dans le développement renouvelé de la puissance agricole russe (chapitre 4). Enfin, elle montre que les exportations agroalimentaires du pays ont augmenté, mais que leur contribution à l'économie nationale demeure marginale. En 2016, elles ne représentaient que 5 % du total des exportations, contre 19 % pour le gaz et le pétrole (chapitre 3).

La deuxième partie analyse la place de la Russie dans le commerce agroalimentaire de la région eurasiatique. Le chapitre 7 met en exergue les relations bilatérales entretenues avec la Chine et montre les intérêts réciproques des deux pays en faveur d'une coopération agricole et alimentaire renforcée. En effet, la Chine est un débouché prometteur et d'ores et déjà important pour les productions agroalimentaires de l'Extrême-Orient russe, principalement des produits de la mer et des oléagineux. Elle est aussi un partenaire financier majeur, susceptible d'appuyer le développement agricole de cette région, préoccupation de longue date des autorités russes. Pour la Chine, le développement de ces échanges s'inscrit dans une volonté de diversification des sources d'approvisionnement, le pays étant largement dépendant des importations pour son alimentation.

Mickaël Hugonnet, Centre d'études et de prospective

Lien : Springer

08:48 Publié dans Alimentation et consommation, Filières agricoles, Mondialisation et international, Production et marchés | Lien permanent | Tags : russie, échanges commerciaux, chine |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

15/12/2021

Prospective des productions animales en Pays de la Loire

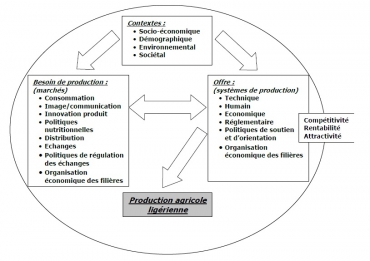

La Chambre d'agriculture des Pays de la Loire s'est livrée à un exercice de prospective sur diverses productions animales (volaille de chair, viandes porcine et bovine, veaux de boucherie, lait) à l'horizon 2030. Les résultats ont été publiés en septembre et novembre 2021. Elle avait déjà fait le même exercice en 2015 avec 2020 pour horizon. En concertation avec des professionnels, chaque étude a comporté une analyse bibliographique, suivie d'un état des lieux de la filière considérée et d'une exploration des facteurs d'évolution (figure ci-dessous). Plusieurs scénarios ont enfin été élaborés, portant sur le contexte, la demande (à différentes échelles) et l'offre régionale.

Facteurs clés et représentation du système étudié

Source : Chambre d'agriculture des Pays de la Loire

Retenons ici l'exemple de la volaille de chair, pour laquelle cinq scénarios sont proposés, basés sur des hypothèses de contexte communes : les auteurs retiennent une population nationale de 70 millions d'habitants en 2030, des aléas climatiques et sanitaires accrus, et une croissance économique plus soutenue dans les pays émergents que dans les pays développés. De plus, la demande serait marquée par une augmentation de la consommation nationale de volaille, une stabilité de la part de marché des Pays de la Loire et des exportations vers le Moyen-Orient. Enfin, la production biologique doublerait et la croissance des ateliers de volaille de chair ralentirait.

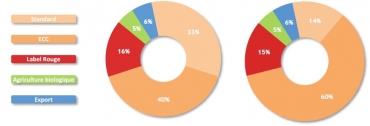

En scénario tendanciel, la consommation continuant à croître, l'offre locale augmente de 16 %, avec une stagnation de la viande Label rouge et un doublement de l'offre biologique. Un scénario alternatif associe hausse de la consommation nationale de viande et diminution des importations, la production locale augmentant de 17 %. Un scénario de rupture économique comporte une stagnation de la consommation française, avec des acheteurs se tournant vers des produits moins onéreux venant de l’étranger (+ 33 %), ce qui entraîne une baisse des productions nationale (- 14 %) et ligérienne (- 15 %).

Enfin, les deux derniers scénarios envisagent une rupture sociétale, avec le boycott des élevages ne tenant pas compte du bien-être animal, et une chute de la demande (- 5 % par rapport à 2019). Les élevages standards, tous disparus, sont remplacés majoritairement par des élevages free range avec parcours extérieurs dans le premier scénario, par des élevages ECC (European Chicken Commitment) dans l'autre. Pour des raisons de prix, une consommation de poulets standards persiste, sous forme d'importations, et la production nationale comme ligérienne chute fortement (- 29 % et - 35 % en Pays de la Loire selon le scénario). La figure ci-dessous compare les modes de production, pour deux scénarios, qui illustrent bien les conséquences d'hypothèses différentes sur les modes d'élevage.

Part des modes de production dans le volume de poulets produits en 2030 en fonction du scénario tendanciel (gauche) et alternatif (droite)

Source : Chambre d'agriculture des Pays de la Loire

Franck Bourdy, Centre d'études et de prospective

08:32 Publié dans 1. Prospective, Alimentation et consommation, Filières agricoles, Production et marchés | Lien permanent | Tags : prospective, viande, filières, consommation, bien être animal |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

14/12/2021

L’impact de régimes complémentaires d'alimentation sur la performance des colonies d’abeilles

Un article publié en octobre 2021 dans la revue PlosOne propose une évaluation comparative de l’impact d’une alimentation complémentaire sur la santé et la performance des colonies d’abeilles au Pakistan. La disponibilité de la ressource alimentaire en pollen (source de protéines notamment) et en nectar (source d’énergie) est en effet une variable importante pour la conduite des cheptels apiaires. Les auteurs se sont attachés à analyser différents paramètres, témoignant d’une performance plus élevée, comme la charge pollinique, la surface du couvain scellée par les ouvrières, la densité de population et le rendement en miel. Pour ce faire, ils ont travaillé sur cinq groupes de trois colonies ne présentant aucun trouble de santé. En comparant avec le groupe témoin, qui bénéficiait uniquement d’un complément alimentaire en sucre, le résultat de l’étude montre que des compléments protéiques permettent d’améliorer ces paramètres.

Source : PlosOne

08:55 Publié dans Filières agricoles, Protection des végétaux et des animaux | Lien permanent | Tags : alimentation animale, abeilles, polinisation, apiculture, performance environnementale |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook