16/06/2020

Covid-19 et risques associés aux restrictions aux exportations

Dans un Policy Research Working Paper publié en mai (voir également ce billet de blog), une équipe de la Banque mondiale analyse les impacts potentiels de la crise sanitaire du Covid-19 sur les marchés alimentaires mondiaux, en matière de volumes exportés et de prix. Plusieurs facteurs, tels que la réduction du volume de travail (maladies, mobilité réduite, etc.) et les ruptures de chaînes logistiques, sont susceptibles de causer un choc d'offre négatif. Cependant, cette contraction initiale de l'offre pourrait aussi avoir des effets multiplicateurs si elle conduisait les pays à mettre en place, en cascade, des restrictions aux exportations pour s'isoler du marché mondial dans le but de sécuriser l'approvisionnement de leur marché intérieur. Ce phénomène bien connu des théoriciens des jeux a eu des précédents au cours des années 2008-2011, et a contribué directement à 30 à 40 % de l'accroissement total des prix pour certains produits alimentaires.

Pour estimer le choc d'offre initial au niveau mondial, les auteurs ont tenu compte de la réduction des exportations alimentaires chinoises, en janvier et février 2020, par rapport à leurs valeurs sur la même période en 2019. Ils ont ensuite fait l'hypothèse que le choc d'offre serait proportionnel au contenu en travail peu qualifié des exportations considérées, afin d’en déduire la réduction totale de l'offre de travail de façon différenciée selon les produits agricoles.

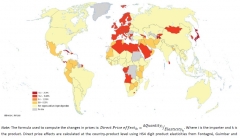

Les estimations des auteurs confirment le rôle multiplicateur important, de l'ordre de 3, des cascades de restrictions aux exportations agricoles et agroalimentaires. Un choc d'offre mondial similaire à celui analysé pour la Chine conduirait à une baisse des exportations en volume de - 12,7 %, et à une hausse des prix moyens de 4 %. En cas d'escalade des restrictions aux exportations, leur volume pourrait chuter de - 40 % et la hausse des prix atteindre + 12,9 %, avec des différences notables selon les produits : + 16,1 % pour les céréales, + 7,8 % pour le lait et les œufs, + 24,9 % pour les légumineuses, etc. Les premières victimes seraient les pays les plus dépendants des importations alimentaires (cf. figure), notamment au Maghreb, au Proche-Orient (Yemen, etc.) et en Asie centrale (Tadjikistan, Azerbaïdjan, etc.). Les auteurs soulignent ainsi l'importance de politiques commerciales coopératives et le besoin d'un suivi en continu des marchés alimentaires mondiaux.

Augmentations des prix pondérées par les volumes pour les pays dépendants des importations alimentaires, dans le cas du scénario d'escalade de restrictions aux exportations

Source : Banque mondiale

Julien Hardelin, Centre d'études et de prospective

Source : Banque mondiale

12:17 Publié dans 4. Politiques publiques, Mondialisation et international, Production et marchés | Lien permanent | Tags : covid-19, restrictions, exportations |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

11/10/2019

Quelles perspectives pour les exportations agricoles et agroalimentaires européennes en cas de Brexit sans accord ?

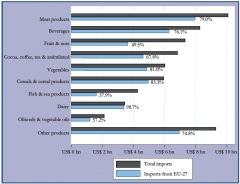

Un article publié en août dans EuroChoices analyse l'impact d'un Brexit sans accord sur le commerce agricole et agroalimentaire entre le Royaume-Uni (RU) et l'Union européenne (UE). Les auteurs ont utilisé les bases BACI pour les flux commerciaux, et TRAINS et TARIC pour les données douanières. Cet article interroge notamment les débouchés possibles pour les exportations de l'UE.

Les auteurs rappellent que le RU est une destination majeure pour les exportations des États membres (la deuxième après l'Allemagne) et que, réciproquement, le RU est fortement dépendant, à 72 %, des importations européennes. En revanche, ce pays n'est pas un fournisseur majeur de l'Union (3,4 % des importations de l'UE). L'analyse à un niveau plus désagrégé souligne que les principaux produits européens importés outre-Manche sont le vin, les produits de boulangerie-pâtisserie, le chocolat, le fromage et les viandes. Pour chacune de ces cinq catégories, le RU est également un débouché majeur pour les exportations européennes, à hauteur de 10 % pour le fromage, 14 % pour le vin et 25 % pour les produits carnés.

Composition des importations agricoles et agroalimentaires du Royaume-Uni, par catégories de produits (en bleu, part provenant des 27 États membres)

Source : EuroChoices

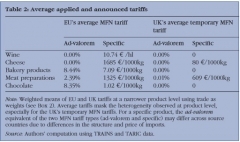

Sur la base des droits de douane temporaires en cas de no deal (voir figure ci-dessous), annoncés par le gouvernement britannique en mars 2019, l'étude discute les impacts du Brexit sur les exportations européennes. S'agissant du vin, la suppression annoncée par le RU des droits devrait permettre aux concurrents du « Nouveau monde » de gagner des parts de marché, alors qu'ils font face actuellement à des tarifs élevés pour entrer dans l'UE. Les exportations européennes pourraient alors se réorienter sur les marchés américain et allemand, ses premiers partenaires commerciaux, les États-Unis appliquant des droits modérés comparés à la Chine ou au Japon. Pour les fromages, les droits de douane britanniques diminueraient fortement, ce qui permettrait à l'Australie, à la Nouvelle-Zélande et aux États-Unis de concurrencer davantage les produits européens. Cette concurrence pourrait être néanmoins limitée du fait de l'importance des indications géographiques pour ces productions. Enfin, les produits carnés seraient les plus touchés puisque le RU maintiendrait les tarifs préférentiels appliqués aux importations thaïlandaises et brésiliennes, et diviserait par deux les droits appliqués aux autres pays.

Droits de douane moyens annoncés et appliqués par le Royaume-Uni

Source : EuroChoices

Lecture : EU's average MFN tariff : droits de douane ad valorem et spécifiques NPF (« nation la plus favorisée ») appliqués par l'UE (dont le RU) ; UK's average temporary MFN tariff : droits de douane ad valorem et spécifiques NPF appliqués temporairement par le RU dans le cas d'un retrait sans accord. Ces droits seraient appliqués sur une période transitoire afin de limiter le coût pour les consommateurs et les entreprises.

Raphaël Beaujeu, Centre d'études et de prospective

Source : EuroChoices

11:33 Publié dans IAA, Mondialisation et international, Production et marchés | Lien permanent | Tags : brexit, exportations |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

09/10/2019

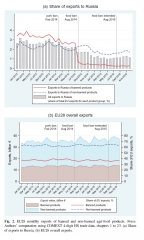

Les impacts de l'embargo russe sur le commerce agroalimentaire

Dans un article récemment publié dans l'European Review of Agricultural Economics, A. Cheptea et C. Gaigné analysent les impacts de l'embargo russe sur les échanges de produits agroalimentaires. Mis en place en 2014 en réplique aux sanctions imposées par l'Union européenne, les États-Unis et plusieurs autres pays suite à l'annexion de la Crimée par la Russie, il concernait 48 groupes de produits (viandes, poissons, lait, fruits et légumes, etc.). À l'aide d'une méthode économétrique leur permettant d'estimer un contre-factuel (configuration des échanges si l'embargo n'avait pas eu lieu), et en utilisant les bases de données COMEXT et des douanes russes, les auteurs imputent à l'embargo russe une baisse des exportations agroalimentaires de l'UE28 de 125 millions d'euros par mois. Cependant, l'embargo n'explique que 45 % de cette baisse : d'autres facteurs jouent, comme la dépréciation du rouble, ayant conduit à une contraction générale des importations russes. Une partie des exportations agroalimentaires se sont reportées vers d'autres pays, généralement plus éloignés et de taille plus petite que les partenaires commerciaux habituels de l'UE. Enfin, le consommateur russe aurait subi une « perte de bien-être » estimée entre 18 et 58 euros par personne et par an.

Exportations mensuelles de l'UE28 des produits soumis et non soumis à l'embargo russe (a : exportations vers la Russie ; b : ensemble des exportations européennes)

Source : European Review of Agricultural Economics

11:22 Publié dans IAA, Mondialisation et international, Production et marchés | Lien permanent | Tags : russie, embargo, exportations, agroalimentaire |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

17/06/2019

La certification privée : un moteur pour les exportations agricoles ?

Un article publié en juin dans la European Review of Agricultural Economics analyse l'impact des standards volontaires privés (SVP) GlobalGAP sur les exportations de bananes, ananas et raisins, au niveau mondial entre 2010 et 2015. Les données proviennent du certificateur GlobalGAP lui-même, de la base UN Comtrade et de la FAO. Cet article revêt un intérêt particulier car avec la multiplication des SVP et le pouvoir croissant des multinationales agroalimentaires, ces standards deviennent de facto obligatoires pour intégrer certaines filières. Cependant, l'effet de ces normes sur les exportations restait encore indéterminé.

En premier lieu, l'étude rappelle que l'accroissement du nombre de producteurs et des surfaces certifiés par GlobalGAP (voir figure) peut générer des effets contrastés sur les exportations. En spécifiant et en harmonisant les attributs des produits, la certification facilite la coordination entre les différents acteurs de la chaîne de valeur et contribue à réduire les coûts de transaction pour ceux situés en aval. Les programmes d'assistance du certificateur permettent aussi, dans certains cas, d’améliorer les capacités des agriculteurs à fournir des produits compétitifs. Cependant, d'autres travaux montrent que le développement des SVP peut également entraver l'accès au marché international, pour les producteurs qui ne sont pas en mesure de payer les coûts liés à la certification (adoption du cahier des charges, frais de certification, etc.).

À partir d'une analyse empirique basée sur un modèle gravitaire, les auteurs confirment que la hausse du nombre de producteurs et des surfaces certifiés par GlobalGAP impacte positivement les performances à l'exportation d'un pays (volumes exportés et accès à de nouveaux marchés), mais avec des effets variables selon les produits et les pays d'origine et de destination. L'effet est moins prononcé pour les exportations vers les pays en développement que vers ceux de l'OCDE, mais demeure néanmoins significatif. Pour les auteurs, ce résultat témoigne du fait que l'accroissement de la demande pour les produits certifiés ne concerne plus uniquement les pays industrialisés. Par ailleurs, l'impact de la certification est plus marqué pour les exportations en provenance des pays en développement, ceux-ci ayant besoin de donner plus de garanties d'approvisionnement aux acteurs de l'aval.

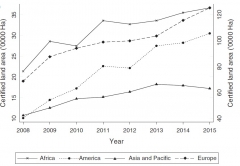

Évolution des surfaces agricoles certifiées par GlobalGAP (2008-2015)

Source : European Review of Agricultural Economics

Lecture : les surfaces pour l'Amérique et l'Europe sont sur l'axe de gauche, celles pour l'Afrique et l'Asie-Pacifique sur l'axe de droite.

Raphaël Beaujeu, Centre d'études et de prospective

09:58 Publié dans Mondialisation et international | Lien permanent | Tags : certification, globalgap, exportations |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

14/05/2019

Le commerce international : un instrument de stabilisation de la production agricole et des prix ?

Un article publié en avril dernier dans la European Review of Agricultural Economics analyse l'impact des variations de production sur les échanges internationaux de céréales, oléagineux, fruits et légumes, pour la période 1993-2014. L'analyse utilise les données de la FAO pour la production et de la base UNComtrade pour les échanges commerciaux. Cet article revêt un intérêt particulier car il réinterroge le rôle du commerce mondial en tant qu'instrument de gestion de la volatilité de la production et des prix au niveau international.

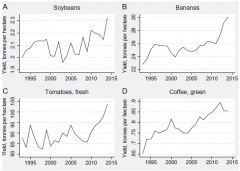

Il montre, en premier lieu, que la variabilité de la production des trois groupes de produits étudiés est importante sur la période (voir graphiques ci-dessous). Les rendements des commodités les plus échangées au sein de ces groupes (soja, café vert, tomate fraîche, banane, blé), évoluent souvent en dents de scie sur une période de vingt ans.

Par ailleurs, les résultats révèlent que les échanges internationaux réagissent de manière systématique aux chocs de production, mais dans des proportions relativement faibles. À partir de différentes régressions économétriques, les auteurs montrent que l'évolution des exportations d'un pays dépend, de manière positive et significative, de son niveau de production. Ce résultat reste vrai pour chaque groupe de produits pris séparément. L'analyse indique que l'accroissement de la production permet d'augmenter les quantités exportées (marges intensives), mais également l'accès à de nouveaux marchés (marges extensives). Néanmoins, les auteurs soulignent que la réaction des exportations à la production reste faible puisqu'une hausse de 1 % de la production dans les pays exportateurs ne génère qu'une augmentation de 0,5 % de leurs exportations et une baisse de 0,05 % du prix de ces produits (en valeur unitaire). Cette faible élasticité s'explique par le fait qu'une large partie de la production nationale étudiée est consommée sur le marché intérieur : les échanges de produits agricoles n'en représentent de ce fait qu'une part relativement réduite.

Les auteurs concluent que la capacité des importations (exportations) à compenser les baisses (hausses) de production d'un pays reste limitée. Des stratégies d'adaptation complémentaires, telles que le stockage ou le développement d'aliments de substitution, demeurent donc indispensables pour atténuer les effets de la volatilité de la production et des prix.

Évolution des rendements agricoles (t/ha) pour quelques produits sur la période 1993-2014

Source : European Review of Agricultural Economics

Raphaël Beaujeu, Centre d'études et de prospective

13:00 Publié dans Mondialisation et international | Lien permanent | Tags : commerce international, prix, production agricole, exportations, céréales, oléagineux, fruits, légumes |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

11/04/2019

La valeur ajoutée du commerce international : produits bruts ou transformés ?

Un rapport publié en février dernier par l'OCDE analyse les gains que tirent les pays de leur participation au commerce international, en comparant les bénéfices des échanges de produits bruts et transformés, agricoles et agroalimentaires. Les auteurs utilisent les mêmes données que pour des travaux antérieurs sur les chaînes de valeur mondiales (voir à ce sujet un précédent billet sur ce blog). Ils apportent des éclairages intéressants car « la montée en grade le long des chaînes de valeur », afin de maximiser la création de valeur ajoutée, constitue un objectif majeur des politiques agricoles de nombreux pays.

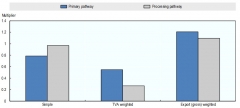

Dans un premier temps sont comparées, à l'échelle mondiale, les valeurs ajoutées créées par les exportations de produits bruts et par celles de produits transformés. Les auteurs classent les pays en deux groupes, selon qu'ils sont majoritairement exportateurs de l'un des deux types de produits. Pour chaque groupe, ils estiment la valeur ajoutée moyenne générée par les exportations relativement à la valeur ajoutée totale (produits agricoles et agroalimentaires). Pour contrôler les autres spécificités pouvant influencer le résultat, la moyenne est pondérée par la taille relative du secteur agricole et agroalimentaire national, et par son importance relative dans le commerce mondial. Les résultats montrent, en moyenne pondérée, que la valeur ajoutée générée par les exportations de produits bruts est proche de celle créée par les exportations de produits transformés. Pour les auteurs, la spécialisation des pays vers l'exportation de produits bruts ou de produits transformés n'est donc pas le meilleur levier pour accroître la valeur ajoutée générée par ces exportations, et donc pour augmenter les bénéfices tirés du commerce international.

Dans un deuxième temps, une analyse économétrique explore d'autres facteurs qui permettent aux pays d'augmenter plus efficacement la valeur ajoutée générée par les exportations. Il en ressort notamment que le volume total de cette valeur ajoutée exportée est accru par la participation des pays aux chaînes de valeur mondiales, notamment à travers l'utilisation d'intrants agricoles et non agricoles importés. De même, l'utilisation de services (aux entreprises, transport, financiers, commerciaux), comme intrants dans la production des exportations, rend également ces dernières plus performantes.

Valeur ajoutée générée par les exportations de produits bruts et transformés en 2014

Source : OCDE

Lecture : « Primary pathway » et « Processing pathway » désignent respectivement les groupes de pays majoritairement exportateurs de produits bruts et de produits transformés. En ordonnée (« multiplier ») : ratio valeur ajoutée générée par les exportations / valeur ajoutée totale dans les secteurs agricole et agroalimentaire. En abscisse, « simple » correspond à la moyenne simple, « TVA weighted » à la moyenne pondéré par la valeur ajoutée totale du secteur agricole, « Export (gross) weighted » à la moyenne pondérée par les exportations de produits agricoles et agroalimentaires.

Raphaël Beaujeu, Centre d'études et de prospective

Source : OCDE

10:22 Publié dans Mondialisation et international, Production et marchés | Lien permanent | Tags : commerce, exportations, ocde, valeur ajoutée, services |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

16/01/2019

Le marché international : un relais de croissance pour le secteur agroalimentaire français en 2017

Une étude, publiée en novembre dernier par l’Observatoire financier des entreprises agroalimentaires, du Crédit agricole, analyse l'état financier des entreprises du secteur en 2017, par rapport à l'année précédente, avec un focus sur les filières viandes, lait, plats cuisinés et snacking. Les données utilisées sont issues des bilans 2017 d'un échantillon d'entreprises dont le chiffre d'affaires (CA) est supérieur à 2 millions d'euros. Cette publication revêt un intérêt particulier dans la mesure où elle s'appuie directement sur les données comptables, en distinguant l'activité réalisée aux niveaux national et international.

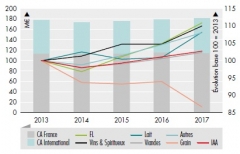

En 2017, le secteur agroalimentaire a été confronté à un marché national peu dynamique et a trouvé ses relais de croissance sur les marchés internationaux. Les opérations de croissance externe, réalisées principalement hors France par les « leaders » (plus de 500 millions d'€ de CA), ont contribué pour moitié à l’augmentation du chiffre d'affaires des industries agroalimentaires (IAA) par rapport à 2016. La hausse de l’activité à l’international (+ 6 % de CA) est largement imputable aux exportations de vins et spiritueux à destination des États-Unis et de l'Asie. Sur le marché domestique, le CA du secteur est en repli (- 0,6 %), tiré à la baisse par la filière céréalière qui a subi des prix bas et un repli des volumes récoltés pour sa campagne 2016/2017.

La capacité des entreprises à trouver des relais de croissance à l'international est inégale selon les secteurs considérés. Dans celui du lait, la croissance du CA s'explique pour une grande part par la hausse des cours mondiaux, des opérations de croissance externe et la progression des exportations vers les pays tiers et de celles du lait infantile. Au contraire, dans le secteur des Plats cuisinés & Snacking, la part de l’activité à l’international baisse et demeure structurellement faible par rapport à la moyenne des IAA (moins de 10 % contre 36 %). Cela est lié en partie aux différences d'habitudes alimentaires, propres à chaque pays. Dans le secteur de la viande, la part de l’activité à l’international est également faible, bien qu'en augmentation notable en 2017, du fait des investissements de certains grands leaders français à l'étranger.

Évolution du chiffre d’affaires des IAA par filière et répartition France/international

Source : Crédit Agricole

Raphaël Beaujeu, Centre d'études et de prospective

Source : Crédit agricole

09:03 Publié dans IAA, Production et marchés | Lien permanent | Tags : iaa, crédit agricole, exportations, marché international, viandes, lait, plats cuisinés, snacking |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

13/12/2018

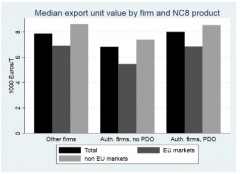

Impact des appellations d'origine protégée sur les exportations françaises de produits laitiers

Une étude réalisée par l'Inra et le CEPII, publiée en octobre dernier, estime l'impact des appellations d'origine protégée (AOP) sur les exportations françaises de produits laitiers (fromages, matières grasses et pâtes à tartiner). Les estimations sont réalisées à partir de données individuelles d'entreprises issues des douanes et de l'Institut national de l’origine et de la qualité (Inao), pour l'année 2012. Ce travail revêt un intérêt particulier car les AOP constituent un sujet sensible dans les négociations commerciales internationales.

Les auteurs montrent d'abord que les produits laitiers AOP sont reconnus par les consommateurs étrangers comme étant de qualité, pouvant être vendus à des prix plus élevés. Selon l’analyse économétrique, pour une destination donnée, un fromage AOP est exporté 11,5 % plus cher qu’un produit similaire sans appellation. Cela s'explique par le surcoût engendré par son mode de production, mais aussi par la qualité perçue par les consommateurs. L'analyse montre en effet qu'elle est en moyenne plus élevée pour les produits laitiers AOP que pour les produits laitiers sans appellation.

Cette qualité perçue permet aux produits AOP d'être vendus sur un plus grand nombre de marchés, sans pour autant accroître les quantités exportées vers chaque pays. L'étude révèle que les appellations ont un impact positif sur l'accès à de nouveaux marchés européens et vers les pays ayant des systèmes d’indications géographiques. En revanche, elles n'ont pas d'impact sur l'accès aux autres marchés. Par ailleurs, les estimations relatives aux quantités exportées suggèrent que les AOP ne permettent pas aux entreprises d'accroître ces volumes exportés, dans les pays où elles sont déjà présentes, par rapport aux entreprises déjà exportatrices qui ne bénéficient pas de l’appellation.

En conclusion, les auteurs suggèrent que l'impact non significatif de l'AOP, sur l'accès aux marchés extra-européens et sur le volume des échanges, doit conforter les pouvoirs publics dans leur stratégie d'identification et de protection de ces appellations hors du marché communautaire.

Valeur unitaire médiane des exportations entre entreprises disposant, ou non, de produits sous AOP en 2012

Source : CEPII

Lecture : « Auth.firms » (autorized firms) correspond aux entreprises habilitées à exporter des produits laitiers AOP (les « Auth. firms, no PDO » n'en exportent pas ; les « Auth. firms, PDO » en exportent) ; « Other firms » correspond aux entreprises non habilitées à exporter des produits sous AOP.

Raphaël Beaujeu, Centre d'études et de prospective

Source : CEPII

09:34 Publié dans Mondialisation et international, Production et marchés | Lien permanent | Tags : aop, exportations, produits laitiers, cepii, inra |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

11/05/2018

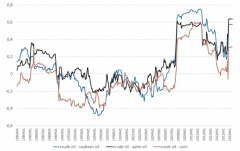

Impacts du biodiesel sur les pays en développement exportateurs de produits agricoles : quel lien avec le prix du pétrole ?

Dans son numéro de mai 2018, le journal Energy Policy a publié un article analysant, sur la période 2000-2014, l'impact de la demande croissante de biodiesel de « première génération » sur la balance des paiements (balance commerciale, investissements directs étrangers, compte de capital) de seize pays dits « en développement » ou « en transition » (Congo, Nigeria, Pakistan, Soudan, Algérie, Bangladesh, Égypte, Éthiopie, Iran, Argentine, Brésil, Chine, Inde, Indonésie, Mexique, Thaïlande). Cet article revêt un intérêt particulier au regard du débat sur l'arbitrage « produits alimentaires versus carburants », qui peut se poser pour certains pays exportateurs de produits agricoles (matières premières et huiles) utilisés pour la production de biodiesel.

Les auteurs décrivent d'abord la relation entre le prix du pétrole et celui des 10 produits agricoles étudiés. L'augmentation du prix du pétrole impacte négativement le pouvoir d'achat des ménages, réduisant la demande et donc le prix des produits agricoles. Cependant, le développement du biodiesel, durant les années 2000, a créé une corrélation positive entre les prix des produits agricoles et du pétrole (voir figure) : une hausse du prix du pétrole entraîne une augmentation de la demande en biocarburants et donc du prix des produits agricoles. Par ailleurs, ces derniers impactent positivement la valeur des exportations et donc la balance des paiements des pays exportateurs de produits agricoles.

À partir d'une estimation économétrique, l'étude montre alors que le prix du biodiesel (et donc celui des produits agricoles) joue positivement sur la balance des paiements des pays exportateurs de produits agricoles, mais que cet effet s'annule lorsque le prix du pétrole est trop élevé. En effet, pour un pays exportateur de produits agricoles et importateur de pétrole, un prix élevé de ce dernier renforce l'impact positif des prix du biodiesel sur la balance des paiements, via la corrélation positive décrite précédemment entre prix du pétrole et prix agricoles. Cependant, le prix élevé du pétrole exerce également un effet négatif sur la balance des paiements, du fait de l'augmentation des dépenses d'importation en pétrole du pays. L'analyse montre que lorsque le prix du pétrole atteint 60 $/baril, l'effet négatif annule l'effet positif.

Ces résultats soulignent donc l'importance d'intégrer l'évolution du prix du pétrole dans la conception des politiques nationales visant à promouvoir la production de produits agricoles exportés pour la production de biocarburants.

Corrélation entre les prix du pétrole et de trois produits agricoles utilisés dans la production de biodiesel (huile de soja, huile de palme, maïs)

Source : Energy Policy

Raphaël Beaujeu, Centre d'études et de prospective

Source : Energy Policy

13:37 Publié dans Biomasse/Biocarburants, Mondialisation et international, Production et marchés | Lien permanent | Tags : biodiesel, exportations, pétrole, prix |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

05/04/2018

Règles d'origine : le risque d'un Hard Brexit caché pour les exportateurs de produits alimentaires ?

Publié courant mars 2018, un rapport pour la Food and Drink Federation du Royaume-Uni propose un panorama de la question des règles d'origine dans le contexte du Brexit, et insiste sur l'importance de bien prendre en considération les effets possibles, sur les chaînes globales de valeur, de leurs évolutions en fonction des scénarios envisagés. Les auteurs soulignent particulièrement le risque d'un « Hard Brexit caché » en cas de disruption des chaînes globales de valeur. Le rapport présente quelques exemples concrets afin d'illustrer son propos (barres chocolatées, pizza, plat préparé au poulet, etc.), en procédant à une comparaison des différentes approches envisageables en matière de règles d'origine : le système paneuro-méditerranéen de cumul de l’origine, et le protocole sur les règles origine annexé au CETA.

Source : Food and Drink Federation

09:12 Publié dans Mondialisation et international, Production et marchés | Lien permanent | Tags : brexit, origine, exportations, royaume-uni, cgv |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook