13/04/2022

Niveau record des investissements dans la FoodTech européenne en 2021

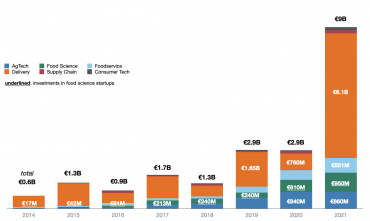

La société de conseil DigitalFoodLab a publié, au mois de mars 2022, la 5e édition de son rapport annuel sur les investissements réalisés en 2021 dans le domaine de la FoodTech européenne. Après avoir résisté à la crise sanitaire, les levées de fonds des startups ont atteint des niveaux record : 9 milliards d'euros investis, soit 3 fois plus qu'en 2020. Si les investissements dans les différents segments progressent, ce sont les startups de livraison de repas et de courses à domicile qui ont recueilli les montants les plus élevés, captant les 2/3 des investissements (figure ci-dessous).

Répartition des investissements selon six segments de la FoodTech européenne

Source : DigitalFoodLab

Lecture : AgTech : production agricole ; Delivery : services de commande et livraison de repas ou courses ; Food Science : nouveaux ingrédients ou produits alimentaires ; Foodservice : gestion des entreprises de restauration hors foyer ; Supply Chain : solutions pour la chaîne logistique et la grande distribution, de la numérisation à l'automatisation ; Consumer Tech : services et outils pour aider le consommateur à mieux cuisiner, à personnaliser sa nutrition.

Ces investissements sont également concentrés géographiquement, les 3/4 étant destinés à des startups localisées dans seulement 10 villes européennes. Avec 860 millions d'euros, la France arrive à la 3e place derrière le Royaume-Uni et l'Allemagne, leader de la FoodTech européenne en matière d'investissements.

Source : DigitalFoodLab

09:50 Publié dans IAA, Production et marchés | Lien permanent | Tags : foodtech, investissement, restauration à domicile |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

10/06/2021

Rapport sur la FoodTech en Europe : bilan des investissements 2020 et tendances

Le rapport annuel de la société de conseil DigitalFoodLab, publié en mai 2021, dresse un panorama de la FoodTech en Europe, sur la base des investissements consacrés en 2020. Selon la définition retenue, la FoodTech regroupe « l'ensemble des entrepreneurs et des startups du domaine alimentaire qui innovent sur les produits, la distribution, le marché ou le modèle économique ».

Premier grand enseignement, la FoodTech a largement résisté à la crise du Covid-19, qui s'est même révélée être une opportunité pour certaines de ces startups. C'est le cas notamment des nouveaux acteurs du foodservice, les cloud kitchens : spécialisés dans l'achat de locaux, ils les aménagent en cuisines professionnelles, les louent à des restaurateurs en accompagnant leur prestation immobilière de conseils, de services et de logiciels dédiés. Plusieurs vagues de startups se sont succédées depuis 2014 (figure ci-dessous) : une première génération centrée sur la livraison de plats depuis des restaurants, une seconde l'élargissant aux courses à domicile, et une troisième en 2020, plus diversifiée (cloud kitchen, robotique, protéines alternatives, etc.) et caractérisée par des levées de fonds importantes dès les tout premiers mois d'activité.

Progression des investissements dans différents segments de la FoodTech en Europe

Source : DigitalFoodLab

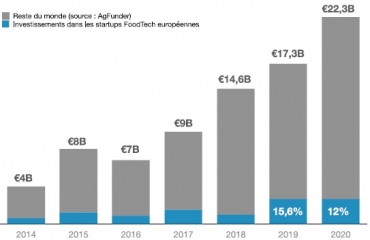

Globalement, les investissements mondiaux dans le secteur de la FoodTech (figure ci-dessous) ont augmenté de 28 % en 2020, la moitié d'entre eux revenant à des startups américaines. L'Europe ne représente elle que 12 % de ces investissements, mais elle maintient le montant record de ses levées de fonds de 2019 (2,7 milliards d'euros), concentrés sur quelques pays.

Évolution des investissements mondiaux dans la FoodTech et part européenne

Source : DigitalFoodLab

Malgré une légère baisse des investissements, la Grande-Bretagne reste leader sur la zone regroupant l'Europe continentale, les îles britanniques et l'Islande. Elle est désormais suivie de près par la France, avec un total passant de 400 millions d'euros en 2019 à 600 millions en 2020, dont 60 % consacrés à l'alimentation animale à base d'insectes.

D'après DigitalFoodLab, les premiers mois de 2021 sont annonciateurs d'une année d'investissements records durant laquelle les cloud kitchens, les dark stores (centres de distribution et de préparation des commandes e-commerce installés au cœur des villes) et autres services de livraison devraient pérenniser leur développement. De même, les startups spécialisées dans les nouveaux aliments (insectes, fermentation de précision, agriculture cellulaire, etc.) sont à suivre particulièrement.

Jérôme Lerbourg, Centre d'études et de prospective

Source : DigitalFoodLab

15:59 Publié dans Alimentation et consommation, IAA, Mondialisation et international, Production et marchés | Lien permanent | Tags : foodtech, investissement, start-up |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook

17/11/2020

Caractérisation par la théorie des graphes des investissements dans les terres agricoles à l'étranger

Les investissements dans les terres agricoles à l'étranger se sont accélérés à la suite de la crise financière de 2008. Un article publié dans Plos One en octobre 2020 présente une analyse des flux d'investissements (achat, location, bail, etc.) entre pays, en mobilisant la théorie des graphes. Les données 2009-2020 de la Land Matrix database sont utilisées pour construire le graphe d'investissements, composé d'un ensemble de nœuds (i.e. les pays) et de liens représentant les interactions entre nœuds (i.e. les investissements).

Les auteurs montrent que les flux sont asymétriques : les pays du Nord investissent dans les pays du Sud sans que la réciproque soit vraie. Il existe donc des États investisseurs et des États cibles. Une étude plus fine des flux identifie des pays intermédiaires, recevant des investissements sur leur territoire, mais également investisseurs dans d'autres pays (ex. : Brésil). Tout comme les pays investisseurs, ces pays intermédiaires tendent à avoir (coefficient de corrélation de Pearson de 0,57) un haut niveau de « biocapacité » c'est-à-dire, selon la définition du Global Footprint Network, des surfaces pouvant produire des denrées ou stocker du dioxyde de carbone. Cela traduirait, pour les auteurs, une certaine puissance économique et une capacité à investir.

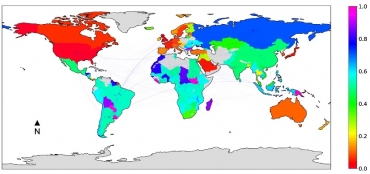

Ils montrent ensuite (carte ci-dessous) que les investissements sont dirigés vers les pays à bas niveau de développement, à hauts niveaux d'insécurité alimentaire et de corruption. Ceux-ci présentent toutefois des conditions climatiques et une fertilité des terres favorables, une main-d’œuvre bon marché, une bonne disponibilité en zones arables et en eau, des infrastructures agricoles peu développées et des rendements agricoles à fort potentiel de progression. Parmi les pays à bas score, donc investisseurs tout en recevant peu d'investissements, on note la présence des anciennes puissances coloniales (qui conservent ainsi un accès aux terres des pays du Sud) et des États du Golfe (qui investissent préférentiellement dans les pays partageant leur religion).

Carte des scores d'investissement par pays (de 0 pour les pays investisseurs à 1 pour les pays cibles)

Source : Plos One

Lecture : le score d'investissement correspond au logarithme de la somme des surfaces cédées sur la somme des surfaces cibles des investissements.

Aurore Payen, Centre d'études et de prospective

Source : Plos One

18:32 Publié dans Développement, Mondialisation et international, Territoires | Lien permanent | Tags : investissement, théorie des graphes, foncier agricole |  Imprimer | |

Imprimer | |  |

| ![]() Facebook

Facebook